4月24日下午,国内四大商品交易所——上海期货交易所、大连商品交易所、郑州商品交易所和上海国际能源交易中心同步公告,宣布夜盘交易将自5月6日当晚起正式恢复。

在海外市场波动加剧的情况下,此举有望提升我国期货市场化解风险的能力,进一步提高国际化水平。同时,夜盘恢复将对期货公司发展带来积极影响,缓解行业收入压力。

在夜盘交易宣布恢复的同一天,期货行业还有多项重磅消息出炉。筹备已久的生猪期货正式获批、上期所修订风控管理办法、郑商所免收两项手续费,行业利好密集推出。

夜盘交易自5月6日晚正式恢复

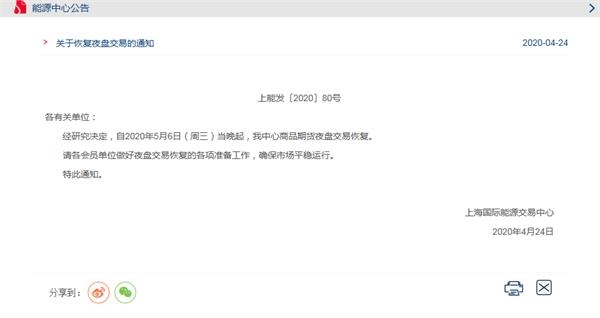

从四大商品交易所的公告看,商品期货及期权相关品种的夜盘交易将从2020年5月6日(周三)当晚起恢复。其中,上期所和郑商所在公告中还对夜盘交易模拟演练进行了安排,时间定于4月26日。

上期所:

夜盘交易也叫连续交易,它是基于金融市场的电子交易,延长了电子交易的时间,交易时段通常是夜晚和凌晨。目前,全球主要期货交易市场均实施了连续交易,有些交易所上市的重要品种单日交易时间达到23个小时。国内夜盘交易的启动相对较晚,2013年7月5日,在上期所挂牌的黄金和白银作为首批品种顺利开启夜盘交易。依据上期所经验,其他交易所此后陆续推出相关期货期权品种的夜盘交易,目前已成为上市商品期货期权新品种的标配。

提高风险化解能力、推动期货公司经营

期货夜盘的重启,将对国内期货市场和期货行业带来积极影响。

东证期货总经理卢大印表示,夜盘开设的主要好处在于减小了投资者隔夜持仓的风险,大大缓解了国内投资者的风险对冲要求与投资风控的便利,下调了国内投资市场的风险。尤其是对原油这类国际化的品种,恢复夜盘十分有必要,国内的价格可以更好的与外盘接轨,降低价格开盘跳空的可能性,也给投资者及时调整的反应时间,保障投资人的利益。对期货行业来说,只要保障了投资人利益,就能降低我们自身的风险。

“对于全市场,夜盘的恢复无疑将提高期货市场的活跃程度,增强期货品种的定价权,尤其是海外交易者能更方便地参与进来,有助于我国期货市场国际化。”他说。

国泰君安期货原油研究总监王笑指出,首先这是一个正常的回归,在国内疫情越来受控的情况下,我们的生活和交易正在变回正常,夜盘也是要正常的回归。而原油市场夜盘的回归在价格表现方面一定程度上能够使市场交易更加贴合全球性变化的走势。在全球原油市场如此波动剧烈的情况下,此时恢复夜盘交易一方面可以使我们更好的去交易市场的每一个细节和变化,另一方面则对市场参与者和监管者提出了更高的要求。不过通过前一段时间我们整体市场运行的情况来看,中国对市场的监管可以说比境外更加严格和规范,也使国内市场更加安全,这种情况下夜盘的恢复其实是也是监管层自信的一种体现。

南华期货咨询服务部经理马根美称,期货市场作为资本市场的重要组成部门,目前情况下其夜盘重开具有重要意义,一是有利于及时化解市场风险。通过夜盘重开,促进境内外市场交易时间的衍接,国内投资者可以与外盘同步对重大题材作出反应,及时化解风险;二是有利于促进经济恢复。夜盘重开有利于实体企业更好地应用期货工具套期保值管理风险,提高管理能力,增强经营信心,同时促进金融市场的恢复;三是有利于对外开放。尽管在新冠疫情影响下经济活动特别是国外疫情恶化情况下我国正常的进出口业务受到一定冲击,但我们对外开放的步子不会停滞,通过夜盘重开,促进市场正常化,尽早对后疫情时期业务拓展准备生产条件,有利于提升进出口企业的应对能力。

马根美同时提醒,在夜盘重启情况下,考虑到海外市场近期的波动加大,投资者应当做好自己的风险控制工作,注意交易品种和合约的选择。

此外,还有期货公司人士向券商中国记者表示,恢复期货夜盘有望直接提升期货公司经营水平,缓解当前的压力。“今年期货行业的压力还是挺大的,一方面手续费竞争越来越激烈,另一方面利息收入大幅下降。恢复夜盘肯定会提高期货公司客户的交易量,一定程度上提高公司整体手续费收入水平。”

生猪期货最新获批

4月24日,证监会正式批准大商所开展生猪期货交易,这将是我国期货市场上市的第一个活体交割品种。

大商所相关负责人表示,生猪期货顺利推出后,将加强一线监管,严控风险,维护市场稳定运行,为相关产业企业和投资者提供公开、公平和有效的价格发现和避险平台,服务实体经济稳健发展。

我国是全球第一大生猪生产国及猪肉消费国,生猪出栏量及猪肉消费量占全球的比重均在50%以上。自2019年以来,猪肉价格大幅攀升就成为全社会关注的焦点,实际上,多年以来,“猪周期”导致的生猪价格变化也给产业上下游企业都带来了极大的困扰。2003年以来,我国生猪出栏价格共经历了五次大幅度波动,形成了五个“猪周期”。就从近期的情况来看,生猪价格受非洲猪瘟疫情影响,从2018年8月的15元/公斤跌至2019年3月的10元/公斤,而后大幅反弹,至2019年三季度达到近40元/公斤的历史高位。生猪现货价格的剧烈波动给产业企业带来极大的不确定性,生产经营难以稳定,不利于行业健康发展。

在这样的背景下,不少业内人士认为,生猪期货的上市对于生猪产业长远稳健发展具有重要意义。

一方面,相关产业企业通过参与期货交易,将推动生猪期货有效发挥价格发现功能,为市场提供公开、透明和连续的价格参考,这有利于养殖企业优化资源配置、合理控制养殖规模,促进整个行业健康发展。

另一方面,通过期货市场构建的丰富的衍生工具和风险管理平台,上下游企业可以综合运用玉米、豆粕期货与期权以及生猪期货进行产业链套期保值,衍生工具更加齐全,避险策略更加丰富,更加有利于产业规避价格波动风险,稳定利润,提升市场竞争力,实现高质量发展。

值得提醒的是,生猪期货上市初期,期货价格受现货影响可能会出现较大幅度波动。

上期所修订风控管理办法

2020年4月24日,上期所发布新修订的《上海期货交易所风险控制管理办法》(简称《风控管理办法》)。修订后的业务规则即日起正式实施。

据介绍,本次修订主要涉及以下四个方面:

一是明确白银期货合约与上期所其他上市品种合约,同方向连续单边市后,D2、D3交易日涨跌停板幅度和交易保证金比例保持一致。

二是明确当某一期货合约连续三个交易日出现同方向单边市后,除该合约D3、D4交易日是最后交易日的可以在下一交易日直接进入交割的之外,交易所可以对该期货合约采取继续交易或者暂停交易一天的风险控制措施。

三是明确当某一期货合约出现同方向连续多个单边市的,上期所为了控制极端市场风险,可以宣布进入异常情况后且在确有必要的情况下,采取强制减仓措施。为了表述的需要,引入“强制减仓基准日”的概念,有利于市场参与者明确自身权利义务的变化。强制减仓基准日为最近一次出现单边市并应用强制减仓紧急措施的交易日。

四是顺应风险控制的需要,对《风控管理办法》第三章宣布进入异常情况的情形,根据交易规则第八章的规定,补充了异常情况的处理措施。

郑商所免收两项手续费、精准服务产业客户

同样是4月24日,郑商所发布通知,为进一步支持企业复工复产,自2020年4月27日至12月31日,免收所有期货品种的交割和仓单转让(含期转现中仓单转让)手续费。

当前,受国内外因素影响,大宗商品价格波动加大,相关产业客户利用期货市场管理风险需求显著增加。据介绍,疫情爆发以来的第一个主要活跃合约5月合约的持仓量、仓单量均处于高位,产业客户交割、仓单转让的需求增加。4月23日结算后,棉花、PTA的仓单量(含有效预报)分别为33005张、209188张,折合货物132.0万吨、104.6万吨,近月合约单边持仓量分别为123200手、180742手,均处于高位。此次减免政策将有效降低产业客户套期保值成本,助力产业客户抗疫复产。

郑商所相关负责人表示,郑商所始终“不忘初心,牢记使命”,积极采取多种措施,有效支持产业客户,服务实体经济。2017年以来,郑商所一直免收套保开仓交易手续费,再加上本次免收交割和仓单转让手续费,产业客户套保的手续费成本基本全部豁免。这是近期郑商所在期权増加做市商持续报价合约、期货增加四个连续活跃品种等服务供给措施的基础上,为精准服务产业客户而采取的又一举措。